17日(18日早朝)にFOMCがありますのでそれを意識した値動きとなっています。FOMCでの利下げ0.25%は確実視され、今後のスケジュールが注目されます。また、19日の日銀金融政策決定会合では、0.50%の金利は維持される見込み、年内の利上げがあるのか注目されます。

*当サイトは個人の見解です。投資判断は各人の判断で行ってください。

ここまで

ジャクソンホール会合でパウウェル議長が利下げ容認姿勢

米雇用統計 8月雇用者数は2.2万人増、予想7.5万人増

米CPIはほぼ横ばいも 前年同月比は2.9% コアは3.1%

FedWatch 0.25利下げ 96.1% (前日 96.0%) 年内 3 回

FedWatch 0.50利下げ 3.9% (前日 4.0%)

ファンダメンタルズ

朝のニュース

【FOMC】

米政権が最高裁に上告へ、クックFRB理事解任阻止の判断に不服

ベッセント氏、マイラン氏FRB入りを擁護-利下げ25bpは織り込み済み

【関税】

トランプ氏、TikTokの売却期限再び延長-中国との枠組み合意受け

ベッセント財務長官、米中はフランクフルトで再び通商協議実施へ

・次回交渉は関税休戦期限の11月10日より前に行われる-ベッセント氏

・エヌビディアめぐる判断、米国は直近の交渉で中国側に失望伝える

【日本政治】

自民総裁選は5人の争いに、小林氏は所得減税を提唱-候補者横顔

自民党総裁選は5人の争いとなる様相だ。茂木敏充前幹事長、小林鷹之元経済安全保障担当相に続き、小泉進次郎農相と林芳正官房長官も16日、出馬の意向を表明。高市早苗前経済安保相も立候補に向けた準備を進めている。

米国指標

【米国市況】株が下落、最高値更新の勢い鈍る-FOMC決定控え慎重姿勢

株式

16日の米国株は下落。米連邦公開市場委員会(FOMC)の政策決定を前に、大きな取引は手控えられた。向こう数カ月の市場を左右する金利の道筋に関し、トレーダーらは手掛かりを待っている。

債権

米国債相場は上昇(利回りは低下)。米小売売上高は市場予想を上回ったものの、FOMCが軟化する労働市場を支えるための利下げに踏み切るとの市場の見方は揺るがなかった。

為替

外国為替市場では、ドル売りが強まる中でユーロが4年ぶり高値に上昇した。今週のFOMC会合では0.25ポイントの利下げが見込まれている。

ユーロは1%近く上昇し、1ユーロ=1.1878ドルを付けた。日中ベースでは2021年9月以来のユーロ高水準。

円も対ドルで上昇。ニューヨーク時間の午後に一時146円28銭を付けた。これは8月14日以来の円高・ドル安水準。

原油

ニューヨーク原油先物相場は続伸。ロシアの石油業界に対する圧力が強まっていることや、中東での紛争再燃が材料視された。

ロイター通信によれば、ウクライナによる相次ぐドローン攻撃を受け、ロシアのパイプラインを運営する国営企業トランスネフチは国内の石油生産者に対し、貯蔵用に受け入れる原油量を削減する方針を伝えた。トランスネフチはロシア産原油の80%余りを取り扱う。同社はその後、この報道を否定したが、価格は高止まりした。

>>ロシアは季節的な燃料不足が悪化

金(ゴールド)

金スポット相場は続伸し、連日で最高値を更新した。市場は今週の米利下げを見込んでおり、今後数カ月に予想される追加金融緩和の規模を意識する展開となった。

今週の利下げは既に織り込まれているが、四半期の経済予測やドットプロット(金利予測分布図)が公表され、パウエル連邦準備制度理事会(FRB)が記者会見を開く

午後のニュース

20年国債入札の応札倍率は4倍、2020年以来の高水準-高利回りで需要

財務省が17日に実施した新発20年国債入札は、投資家需要の強弱を反映する応札倍率が2020年以来の高水準になった。利回り水準の高さが投資家需要を促した。

日本市況

【日本市況】株5日ぶり反落、20年債入札好調で債券上昇-円もみ合い

株式

株式は反落。保険など金融セクターのほか、電力、建設などの内需関連、非鉄金属や鉄鋼など素材株中心に売りが優勢だった。

債権

債券は上昇。20年債入札が強い結果となったことを受けて買いが優勢になった。

為替

円相場は1ドル=146円台半ばでもみ合い。FOMCで利下げが見込まれる中、一時約1カ月ぶり高値を更新し、その後は輸入企業のドル買いが入っているとの声が出ていた。

経済指標

前日の主要な経済指標の結果

16日 英

8:00 8月失業率 前回 4.3 % 結果 4.4 %

16日 米

21:30 8月小売売上高(前月比) 前回 0.5(0.6) % 予想 0.2 % 結果 0.6 %

本日の主要な経済指標

17日 英

15:00 8月消費者物価指数(CPI)(前月比) 前回 0.1% 予想 0.3% 結果 0.3%

17日 欧州

18:00 8月消費者物価指数(HICP、改定値)(前年同月比) 前回 2.0% 予想 2.1% 結果 2.0%

17日 米

21:30 前回 % 予想 % 結果 %

27:00(18日3:00) FOMC 前回 4.25-4.50% 予想 4.00-4.25%

27:30(18日3:30) パウウェル議長会見

テクニカル分析

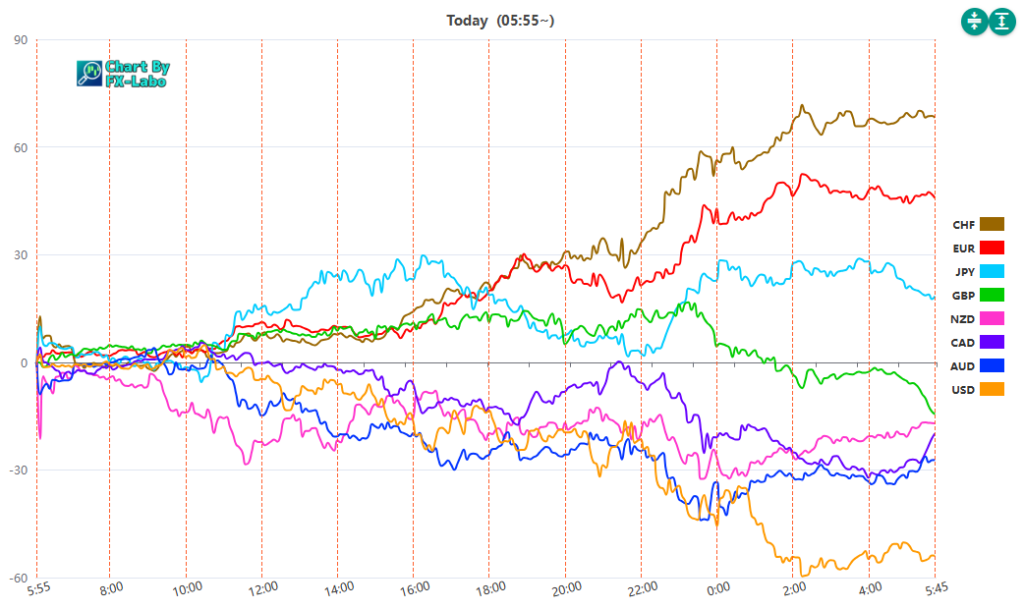

通貨強弱

上図は9/16の通貨強弱。ドルはじり安。ロンドン時間からユーロ高・ドル安となりました。

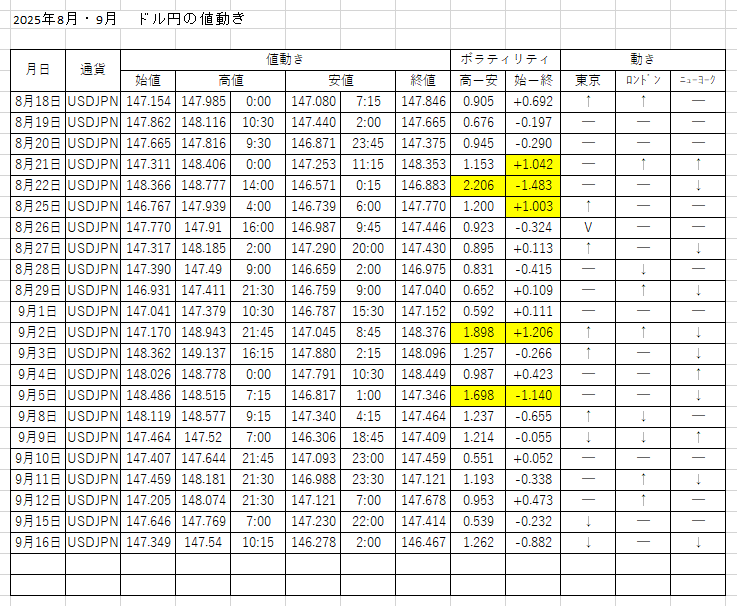

値動き

ドル円は、東京時間10時以降から下落。ニューヨーク時間にさらに下落しました。

チャート分析

ドル円の日足チャート。9/17 6:00のレートは146.48。意識される直近安値は7/24の145.88となっています。次の意識される上のラインは、7/16高値の149.17となります。このレンジは8月雇用統計の前後日を除いて約2か月以上続いています。FOMCを前にレンジの下限に近付きました。

シナリオ構築

*当サイトは個人の見解です。投資判断は各人の判断で行ってください。

月・週単位の見通し(スイング向け)

シナリオ① 政策金利

9/5の米雇用統計の結果は、労働環境は悪化していることが確認されました。米PPI、米CPIはドル高の材料が少なく、9/17日のFOMCでの利下げは完全に織り込まれています。今後の利下げスケジュールが注目されます。

FOMCは利下げ0.25%で無難に終わるのがメインとなります。ドル円のレンジは2か月以上続きいています。

8/22 パウウェル議長公演で利下げに進むと市場は判断

9/5 雇用統計は先月に続き悪化

9/12 CPIはほぼ予想通り

日銀 政策金利 0.50% 10月利上げ観測は後退 30%程度

日単位(デイトレ向け)

シナリオ②-1 ドル円売りでのレンジブレイク

上はドル円の9/10からの1時間足です。18:00現在146.41。上限148.58 下限146.31 となります。チャートがレンジの下限に近づいています。ニューヨーク時間に向けて2つの戦略があります。

・利下げ見通しが明確化(ハト発言)

・レンジ突破後の戻りを待ってエントリー。

参考 利食い 1.0円 損切 0.5円

シナリオ②-2 ドル円の巻戻し

・材料消化で次回以降利下げ弱含み。(タカ発言)

・巻戻しも値動きが期待できる。うまく押しを狙ってエントリー

参考 利食い 1.0円 損切 0.5円

>>弱い値動きでレンジ中央付近のときはトレード不向き

シナリオ③ 地政学リスク

1、ロシアウクライナ戦争の停戦協議(和平合意)は大きく後退。両首脳の直接会談は実施されそうにない状況

・トランプ氏が圧力強化、ロシア産原油輸入国に制裁検討もNATO足並みそろわず。

・地政学リスク進む。>>安全通貨、安全資産への退避 ドル、スイスフラン、金の高騰

これらは頭の片隅に「可能性」としてインプットする。

まとめ

当サイトでは、東京時間まえにファンダメンタルズ、テクニカル分析、シナリオ構築をおこない情報を更新しています。皆様のFXトレードの参考になれば幸いです.

ここまでお付き合いいただきありがとうございました。ドル円中心にこれからもよろしくお願いします。

*当サイトは個人の見解です。投資判断は各人の判断で行ってください。

投稿スケジュール

毎朝5分で分かるドル円中心に投資情報を配信。週末は振返りと次週の戦略

・月から土 夕方18:30頃

・日 休

記:しまてつ

トレードスタイル:ディトレーダー

取引通貨:ドル円、ユーロドル,ポンドドル

CFD:原油、金(ゴールド)

私は過去から学ぶことは大切と考えております。しっかり検証することで、未来を予測し、それがその通りにいかなかった場合の対応もできるようになると考えています。

*参考資料 ブルームバーグ(無料版)、ロイター(無料版)、外為ドットコム、他無料参照情報元

*使用アプリ トレーディングビュー